我們在投資股票的時候,總不會把雞蛋放在同一個籃子裡,會投資多張股票,而投資組合如何分配和會有哪些風險和報酬就是今天要討論的內容。

收益率(Daily Return):代表股票在一天交易中的價值變化百分比

累計超額收益率(Cumulative Return):累計超額收益率為每隻股票在形成期內月超額收益率的簡單加總。

夏普指數(Sharpe ratio):(平均年化報酬率-無風險利率)/年化標準差

收益率的標準差(Standard deviation):

假設連續五天的收益率分別是(17%,22%,15,-5%,5%)

平均報酬率(使用算術平均數) = (17+22+15+(-5)+5) / 5 = 10.8

收益率和平均之間的差(Deviation)和平方差(Deviation Squared)

| 收益率 | Deviation | Deviation Squared |

|---|---|---|

| 17 | 6.2 | 38.44 |

| 22 | 11.2 | 125.44 |

| 15 | 4.2 | 17.64 |

| -5 | -15.8 | 249.64 |

| 5 | -5.8 | 33.64 |

| 收益率的變異數 = (38.44+125.44+17.64+249.64+33.64) / (5-1) = 116.2 | ||

| 收益率的標準差 = 收益率的變異數開根號 = 10.78 |

剛剛算的收益率的標準差是使用算術平均數,但股票市場比較類似對數收益率(明天會介紹),有以上的基本知識後再來討論投資的風險和評估。

介紹底下的圖表之前先預先載入需要的套件

# basic

import numpy as np

import pandas as pd

# get data

import pandas_datareader as pdr

# visual

import matplotlib.pyplot as plt

%matplotlib inline

import seaborn as sns

#time

import datetime as datetime

我們讀取以下股票

2330:台積電

2492:華新科

3045:台灣大

2412:中華電

start = datetime.datetime(2015,1,5)

df_2330 = pdr.DataReader('2330.TW', 'yahoo', start=start)

df_2492 = pdr.DataReader('2492.TW', 'yahoo', start=start)

df_3045 = pdr.DataReader('3045.TW', 'yahoo', start=start)

df_2412 = pdr.DataReader('2412.TW', 'yahoo', start=start)

for stock in [df_2330, df_2492, df_3045, df_2412]:

stock['normalized_price']=stock['Adj Close']/stock['Adj Close'].iloc[0]

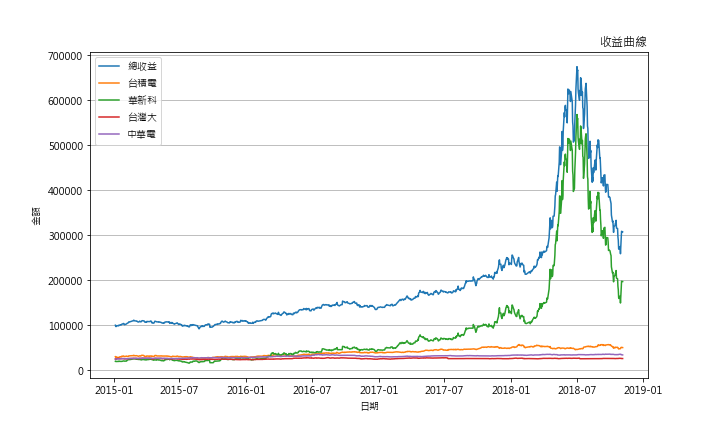

我們將我們的投資金額用以下的比例分配

2330:台積電 30%

2492:華新科 20%

3045:台灣大 25%

2412:中華電 25%

之後將分配到的比例乘上每一日的收益率

for stock, weight in zip([df_2330, df_2492, df_3045, df_2412],[0.3, 0.2, 0.25, 0.25]):

stock['weighted daily return']=stock['normalized_price']*weight

並將剛剛算出來的normalized_price統合到一張表

df_total=pd.concat([df_2330['weighted daily return'], df_2492['weighted daily return'], df_3045['weighted daily return'], df_2412['weighted daily return']],axis=1)

df_total.columns=['2330', '2492', '3045', '2412']

將四個股票的收益率乘上你要投資的總金額,現在假設是10萬,並且多增加一個Total Pos欄位將四個股票目前的金額做加總作為總收益

df_total_money = df_total* 100000

df_total_money['Total Pos']=df_total_money.sum(axis=1)

df_total_money.head()

然後將剛剛總收益繪製圖表

fig = plt.figure(figsize=(10, 6))

plt.plot(df_total_money['Total Pos'], '-' , label="總收益")

plt.plot(df_total_money['2330'], '-' , label="台積電")

plt.plot(df_total_money['2492'], '-' , label="華新科")

plt.plot(df_total_money['3045'], '-' , label="台灣大")

plt.plot(df_total_money['2412'], '-' , label="中華電")

plt.title('收益曲線',loc='right')

plt.xlabel('日期')

plt.ylabel('金額')

plt.grid(True, axis='y')

plt.legend()

可以看到總收益受到華新科的變動而增加

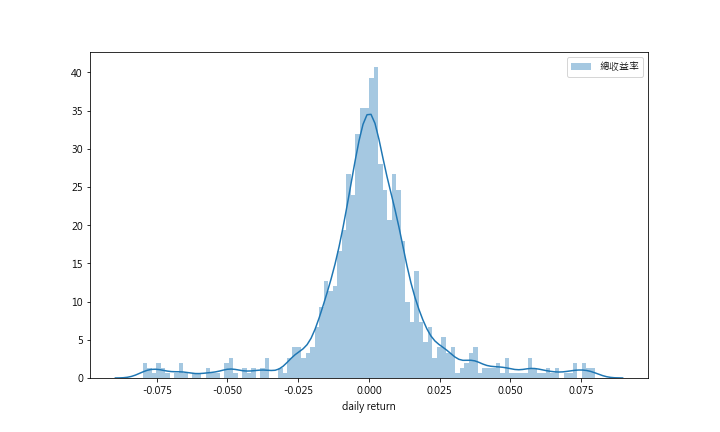

df_total_money['daily return']=df_total_money['Total Pos'].pct_change()

print("累積收益率",df_total_money['Total Pos'].iloc[-1]/df_total_money['Total Pos'].iloc[0]-1)

# 輸出結果

累積收益率 2.074405312864754

print("平均收益率:",df_total_money['daily return'].mean())

# 輸出結果

平均收益率: 0.0014348141399964849

print("收益率標準差:",df_total_money['daily return'].std())

# 輸出結果

收益率標準差: 0.021708565259989755

plt.rcParams['axes.unicode_minus']=False

fig = plt.figure(figsize=(10, 6))

sns.distplot(df_total_money['daily return'].dropna(),bins=100, label="總收益率")

plt.legend()

SR=df_total_money['daily return'].mean()/df_total_money['daily return'].std()

# 輸出結果

0.06770475726506646

代表投資者每增加1%的風險可以換來6%的收益

一年總共有252天的交易日

ASR=np.sqrt(252)*SR

# 輸出結果

1.0747797017961567